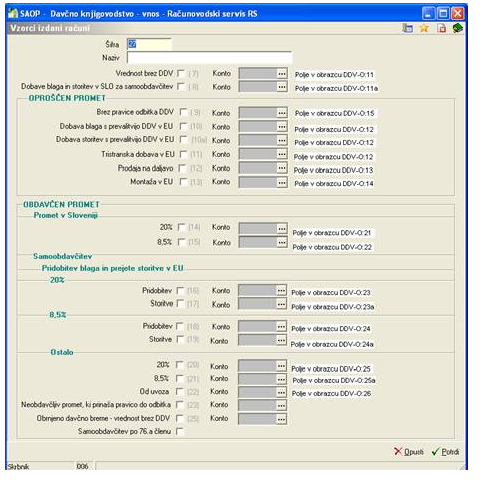

Vzorci izdani računi 2010

Najprej vnesemo Šifro vzorca in nato še Naziv vzorca. V nadaljevanju odkljukamo ustrezna polja, ki nam bodo kasneje olajšala vnos v evidenco izdanih računov 2010 oziroma se bodo vrednosti vpisala v ustrezna polja v DDV-O obrazcu.

Vrednost brez DDV (7): označimo, če se vnaša v Sloveniji obdavčljive dobave in storiteve brez DDV. Podatek se zapiše v DDV-O obrazcu v polje 11.

Dobave blaga in storitev v SLO za samoobdavčitev (8): označimo, če se vnaša dobave blaga in storitve na ozemlju SLO, pri katerih je v skladu s 76.a členom ZDDV-1 plačnik DDV prejemnik blaga oziroma storitev. Podatek se zapiše v DDV-O obrazcu v polje 11a. Podatek iz tega polja se upošteva tudi v obrazcu Poročilo o dobavah 76.a člen v polju 23.

Oproščen promet:

Brez pravice do dobitka DDV (9) označimo, če se vnaša vrednost oproščenih dobav blaga in storitev, na podlagi katerih davčni zavezanec nima pravice do odbitka DDV - neprave oprostitve. Podatek se zapiše v DDV-O obrazcu v polje 15.

Dobava blaga s prevalitvijo v DDV v EU (10): označimo, če se vnaša dobave blaga v EU. Podatek se zapiše v DDV-O obrazcu v polje 12. Podatek iz tega polja se upošteva v Rekapitulacijskem poročilu v polju 23.

Opravljanje storitev s prevalitvijo DDV v EU (10a): označimo, če se vnaša storitve opravljene v EU. Podatek se zapiše v DDV-O obrazcu v polje 12. Podatek iz tega polja se upošteva v Rekapitulacijskem poročilu v polju 27.

Tristranska dobava v EU (11): označimo, če se vnaša vrednost tristranskih dobav znotraj EU. Podatek se zapiše v DDV-O obrazcu v polje 12. Podatek iz tega polja se upošteva v Rekapitulacijskem poročilu v polju 24.

Prodaja na daljavo (12): označimo, če se vnaša vrednosti, ki se smatrajo kot prodaja na daljavo. Podatek se zapiše v DDV-O obrazcu v polje 13.

Montaža v EU (13): označimo, če se vnaša vrednost blaga, ki je bilo montirano ali inštalirano v drugi državi članici EU in je tam nastala obveznost za obračun DDV. Podatek se zapiše v DDV-O obrazcu v polje 14.

Obdavčen promet:

20% (14): označimo, če vnašamo vrednost DDV, obračunanega po stopnji 20% od dobav blaga in storitev, pri katerih je obveznost nastala v Sloveniji. Podatek se zapiše v DDV-O obrazcu v polje 21.

8,5% (15): označimo, če vnašamo DDV obračunanega po stopnji 8,5% od dobav blaga in storitev, pri katerih je obveznost nastala v Sloveniji. Podatek se zapiše v DDV-O obrazcu v polje 22.

Pridobivanje blaga in prejete storitve v EU:

20% Pridobitev (16): označimo, če vnašamo DDV obračunanega od pridobitev blaga iz drugih članic EU po stopnji 20 %. Podatek se zapiše v DDV-O obrazcu v polje 23.

20% Storitev (17): označimo, če vnašamo DDV obračunanega od storitev prejetih v EU po stopnji 20%. Podatek se zapiše v DDV-O obrazcu v polje 23a.

8,5% Pridobitev (18): označimo, če vnašamo DDV obračunanega od pridobitev blaga iz drugih članic EU po stopnji 8,5 %. Podatek se zapiše v DDV-O obrazcu v polje 24.

8,5% Storitev (19): označimo, če vnašamo DDV obračunanega od storitev prejetih v EU po stopnji 8,5%. Podatek se zapiše v DDV-O obrazcu v polje 24a.

Ostalo:

20% (20): označimo, če vnašamo DDV, obračunan po stopnji 20%, ki ga obračuna davčni zavezanec, kateremu so bile opravljene dobave blaga ali storitev. Podatek se zapiše v DDV-O obrazcu v polje 25.

8,5% (21): označimo, če vnašamo DDV, obračunanega po stopnji 8,5% ki ga obračuna davčni zavezanec, kateremu so bile opravljene dobave blaga ali storitev. Podatek se zapiše v DDV-O obrazcu v polje 25a.

Od uvoza (22): označimo, če vnašamo DDV, ki ga zavezanec obračuna od uvoza blaga, za katerega je bila carinska deklaracija vložena v drugi državi članici EU, blago pa je v Sloveniji. Podatek se zapiše v DDV-O obrazcu v polje 26.

Neobdavčljiv promet, ki prenaša pravico do odbitka (23): označimo, če vnašamo neobdavčljiv promet, ki zavezancu da pravico do odbitka DDV, pa ne sodijo med storitve, za katere se v skladu s 25/1 ZDDV-1 šteje, da so opravljene na ozemlju druge države članice EU in za katere je plačnik DDV izključno prejemnik storitev.

Samoobdavčitev:

Obrnjeno davčno breme – vrednost brez DDV (25): označimo, če vnašamo davčno osnovo, od katere je bil obračunan DDV v primeru pridobitve blaga v EU oziroma drugih primerih, kjer davčni zavezanec izvede samoobdavčitev.

Samoobdavčitev po 76.a členu: označimo, če vnašamo dokumente, ki se nanašajo na ta člen.